Jak walczyć z inflacją? "Teraz nie ma już łatwych opcji, pozostały tylko te trudne i te przerażające"

Dziś Rada Polityki Pieniężnej zdecyduje, czy znów podnieść stopy procentowe. Gdy w 2021 rozpoczynała podwyżki, inflacja wynosiła 5,9 proc. Teraz jest bliska 18 proc. Czy to znaczy, że podnoszenie stóp nie działa? Co powinna zrobić RPP w najbliższych miesiącach? Pytamy 5 ekspertów

Powiedz nam, co myślisz o OKO.press! Weź udział w krótkiej, anonimowej ankiecie.

Przejdź do ankietyDziś, 9 listopada, przedostatni raz w tym roku zbierze się Rada Polityki Pieniężnej i zdecyduje, czy znów podnieść stopy procentowe. Ostatnim razem stopy pozostawiono na takim samym poziomie.

Pierwszy raz stopy podniesiono w październiku 2021 roku. Wówczas RPP znała dane z września, mówiące o inflacji w wysokości 5,9 proc. A jak jest dziś? Według szybkiego szacunku GUS, w październiku 2022 roku ceny towarów i usług konsumpcyjnych w porównaniu z analogicznym miesiącem ubiegłego roku wzrosły aż o 17,9 proc.

Nic dziwnego, że coraz częściej pytanie: dlaczego RPP ma dalej podnosić stopy procentowe, skoro nic to nie daje? Dla wielu osób to pytanie jest boleśnie praktyczne — wyższe stopy kojarzą przede wszystkim z rosnącymi ratami kredytów hipotecznych o zmiennym oprocentowaniu. Kolejna podwyżka stóp automatycznie oznacza wyższy wskaźnik WIBOR i wyższą miesięczną ratę kredytu do spłacenia.

Postanowiliśmy przyjrzeć się tej kwestii. Rozmawiamy z pięcioma ekonomistami o tym, czy podnoszenie stóp wciąż jest najlepszym narzędziem do walki z inflacją.

Przeczytaj także:

Czym są stopy procentowe

Najpierw krótkie przypomnienie teorii.

W uproszczeniu stopy procentowe to wskaźnik, który reguluje koszt kredytów. Bank centralny, w naszym przypadku Narodowy Bank Polski decyduje, ile kosztuje pożyczka od banku centralnego do banków komercyjnych. A to wpływa na koszt kredytu, jaki każdy z nas może pobrać w dowolnym banku.

Mniejsza ilość gotówki na rynku oznacza mniejsze możliwości konsumpcyjne i niższy popyt, a przez to zwykle niższą inflację. Ale nie dzieje się to szybko. Zwykle efekty widać po kilku kwartałach.

Normalnie zajmuje okres od jednego do nawet 8 kwartałów – tłumaczył dr Wojciech Paczos w rozmowie z OKO.press. Dr Marcin Wroński mówi nam dziś o 6-8 kwartałach. Jeśli tak – na wyraźne efekty być może będziemy czekać do przyszłego roku.

NBP przez większość 2021 roku broniło się przed podniesieniem stóp i nasza stopa referencyjna wynosiła zaledwie 0,1 proc. W październiku 2021 rozpoczęły się jednak podwyżki, po ponad roku stopa referencyjna wynosi 6,75 proc.

Jaki jest optymalny poziom stóp procentowych?

Co więc powinno wydarzyć się na posiedzeniu Rady Polityki Pieniężnej? Czy istnieje optymalny poziom stóp procentowych?

„Optymalnie, stopy procentowe powinny rosnąć w tempie szybszym niż wzrost oczekiwanej inflacji” – mówi dr Wojciech Paczos, ekonomista z Cardiff University. – „Jeśli rosną wolniej, to oczekiwania inflacyjne »uciekają« i optymalny poziom stóp procentowych się oddala. Innymi słowy, łagodne podejście do inflacji sprawia, że optymalny poziom stóp procentowych z miesiąca na miesiąc jest coraz wyższy”.

Dr Paczos wskazuje, że powinno być odwrotnie.

„Szacuję, że przy zdecydowanej zacieśnianiu polityki pieniężnej ten poziom mógłby dziś wynosić około 9-10 proc. Przy łagodnym podejściu, ten poziom wynosi więcej, co najmniej 12-13 proc.”

Dr hab. Michał Myck, dyrektor Centrum Analiz Ekonomicznych CenEA, uważa, że dyskusja wokół inflacji i stóp procentowych wciąż zbyt skupia się wokół tezy, że obecna inflacja jest zjawiskiem chwilowym, które ustanie po ustąpieniu szoków związanych z wysokimi cenami energii.

Tymczasem dziś powinniśmy skupić się na scenariuszach, w których inflacja zostaje z nami na dłużej. To wymaga dokładnych analiz i rozważania scenariuszy kontrfaktycznych przez NBP oraz otwartej dyskusji na ten temat. Oraz przyznania się do błędów i rozważenia, co można zrobić dalej.

„W tym sensie pytanie o »optymalny« poziom stóp procentowych dotyczy właśnie jasnego komunikowania zarówno kosztów inflacji w krótszej i dłuższej perspektywie (dla różnych grup społecznych), jak i klarownego prezentowania prognoz w różnych scenariuszach przebiegu dynamiki stóp procentowych. Nie znając szczegółów tych prognoz i kontrfaktycznych analiz wcześniejszych decyzji niemożliwe jest podanie konkretnej ścieżki ‘optymalnej’ wysokości stóp procentowych” – mówi dr hab. Myck.

Komunikacja banku centralnego to jedno z jego najważniejszych narzędzi, obok podnoszenia lub obniżania stóp procentowych. Jej wagą i przykładem zupełnie innej komunikacji niż prowadzona przez prezesa Glapińskiego zajmiemy się za chwilę.

Czy da się walczyć z inflacją na pół gwizdka?

W październiku sporo zamieszania wywołała wypowiedź członkini RPP prof. Joanny Tyrowicz. Powiedziała w wywiadzie dla "Rzeczpospolitej", że konieczne jest podniesienie stóp powyżej oczekiwanej inflacji w parze z obniżeniem oczekiwań inflacyjnych. Jednak wiele mediów zinterpretowało jej wypowiedź tak, że prof. Tyrowicz chce stóp procentowych wyższych od bieżącej inflacji, czyli na poziomie 18 proc. Tymczasem bieżąca i oczekiwana inflacja to zupełnie inne wartości, wciąż oczekujemy, że inflacja za rok będzie niższa niż dziś.

Członkini RPP nie powiedziała więc, że chce stóp procentowych w wysokości 18 proc. Z tezą, że stopy procentowe należy podnieść do tego poziomu można się w dzisiejszych dyskusjach ekonomicznych spotkać, to dr Wroński przekonuje, że nie jest ona prawdziwa „Żaden z banków centralnych w państwach, które możemy porównywać do Polski, nie prowadzi takiej polityki” – podkreśla Wroński, ekonomista z Kolegium Gospodarki Światowej Szkoły Głównej Handlowej.

Dr Łukasz Rachel, adiunkt ekonomii z University College London uważa, że poziom optymalny jest wyższy od obecnego, a podwyżki stóp powinny być kontynuowane.

„Poziom optymalny jest oczywiście zależny od całości działań RPP i NBP” – mówi – „Przy wiarygodnej komunikacji byłby on niższy. Wartość ta dryfuje w górę razem z inflacją i oczekiwaniami”.

Rachel nie podaje konkretnej wartości, ale uważa, że ryzyko długoterminowego zakotwiczenia się oczekiwań inflacyjnych (przekonania konsumentów, że ceny i tak będą rosnąć) jest wysokie, i należy teraz działać zdecydowanie.

„W miarę poprawy sytuacji nominalnej można dostosowywać poziom stop delikatnie w dół. Walka z inflacją na pół gwizdka to walka kosztowna i zwykle przegrana” – dodaje.

Nieco innego zdania jest dr Michał Możdżeń z Uniwersytetu Ekonomicznego w Krakowie. Według niego podwyżki już dziś schłodziły popyt na kredyty, w tym hipoteczny i inwestycyjny. Podobnie jak Łukasz Rachel, nie podaje konkretnej wartości, ale zupełnie inaczej definiuje kluczowe zadanie RPP w tym momencie:

„Nie potrafię ocenić, jaki jest docelowy poziom stóp mający chronić przed nadmiernymi ruchami kapitału spekulacyjnego. Jednak zabezpieczenie możliwości pożyczkowych budżetu państwa oraz stabilizacja kursu, a więc i osłabienie »importowanej« presji inflacyjnej staje się kluczowym wyzwaniem stojącym przed RPP”.

Fałszywy dylemat

Wysokość stóp procentowych to wyłączna kompetencja NBP i RPP. Ale chętnie na ten temat wypowiadają się też członkowie rządu i prezes PiS.

„Najłatwiej inflację zwalczać metodą Balcerowicza, metodą schładzania gospodarki. Tylko że potem jest wielkie bezrobocie, presja płacowa w dół i wielki wstrząs. My walczymy, żeby tego nie było, łagodzimy skutki dla wielu grup społecznych” – mówił Jarosław Kaczyński w Kołobrzegu 1 października.

„Jeśli ktoś chce mnie namawiać na duszenie inflacji poprzez bardzo wysokie bezrobocie, to mu się nie uda” – to z kolei premier Mateusz Morawiecki w „Dzienniku Gazecie Prawnej” 21 października.

Politycy PiS budują prostą alternatywę – albo ostra walka z inflacją i wysokie bezrobocie, albo łagodne zwalczanie inflacji i ochrona polskich rodzin. Odwołanie się do Leszka Balcerowicza jest jasne – ma ludziom skojarzyć się z trudnościami transformacji początku lat 90. i wysokim bezrobociem. W kontekście stóp procentowych to wątpliwa opowieść: Leszek Balcerowicz był prezesem NBP od stycznia 2001 do stycznia 2007, ostre podniesienie stóp procentowych nastąpiło za kadencji jego poprzedniczki — Hanny Gronkiewicz-Waltz. Za prezesury Balcerowicza stopy już obniżano, z 18 proc. na początku kadencji do 4 proc. pod jej koniec.

Prawdą jest jednak, że nadmierne podnoszenie stóp może doprowadzić do silnego spowolnienia gospodarczego lub wręcz kryzysu, upadku wielu firm i w konsekwencji – do bezrobocia.

Jednak dziś polska gospodarka jest jednak zupełnie inna niż w latach 90. czy na początku XXI wieku. Czy więc mamy dziś do czynienia z dylematem, o którym mówią politycy PiS? Albo inflacja, albo bezrobocie?

Tutaj pytani przez nas ekonomiści są zgodni: politycy PiS nie mają racji.

Teraz nie ma już łatwych opcji

Łukasz Rachel uważa, że takie postawienie sprawy w dzisiejszych okolicznościach jest nieuczciwe i szkodliwe.

„Jest nieuczciwe, bo potrzebujemy stanowczej walki z inflacją tu i teraz. Ona wiąże się oczywiście z kosztami schładzania gospodarki (które rosną z każdym miesiącem; wydaje się, że na miękkie lądowanie może już być za późno)” – przyznaje Rachel – „W przeciwnym razie grozi nam duże prawdopodobieństwo kryzysu spirali inflacyjnej, połączonego z kryzysem finansowym czy kryzysem wiarygodności i wypłacalności państwa.

A to wiązać się będzie najprawdopodobniej z bardzo znacznym i długotrwałym wzrostem bezrobocia i osłabieniem się długoterminowej dynami wzrostu gospodarki.

Teraz nie ma już łatwych opcji; pozostały tylko te trudne i te przerażające. Moim zdaniem jedynym wyborem są te trudne”.

Chroni nas demografia

Dr Wroński uważa, że kilkunastoprocentowe bezrobocie byłoby możliwe tylko wówczas, gdyby ktoś rzeczywiście podniósł stopy procentowe do poziomu dzisiejszej inflacji, co oczywiście się nie zdarzy. Zwraca też uwagę, że chroni nas specyfika naszego rynku pracy:

„Polskę przed silnym skokiem bezrobocia chroni demografia. Roczniki wychodzące z rynku pracy są blisko dwukrotnie liczniejsze niż roczniki wchodzące na rynek pracy. Gorsza koniunktura gospodarcza przełoży się przede wszystkim na wolniejszy wzrost płac, a nie na skokowy wzrost bezrobocia. Bezrobocie może nieco wzrosnąć z obecnego, bardzo niskiego poziomu, jednakże dwucyfrowy poziom bezrobocia jest mało prawdopodobny”.

Niski poziom bezrobocia nie wynika z polityki stóp procentowych NBP – stawia sprawę stanowczo dr Paczos. Bezrobocie jest historycznie niskie ze względu na — wspomnianą już przez dr. Wrońskiego — demografię, a także dobre przygotowanie pracowników do współczesnego rynku pracy. Dr Paczos podkreśla też różnice między dzisiejszą sytuacją a latami 90.:

„Wówczas Polska była poza strukturami NATO i UE, polska gospodarka cierpiała na ogromne niedopasowania na rynku pracy jeszcze po PRL i okresie transformacji, i była bardzo zależna od rynku rosyjskiego, gdzie akurat trwał kryzys. W tamtej sytuacji zdecydowana walka z inflacją odbiła się na wysokim poziomie bezrobocia. Dzisiaj świat i Polska są w zupełnie innej, nieporównywalnej sytuacji”.

Maraton, nie sprint

Dr hab. Myck przypomina w tym kontekście, co jest, a co nie jest zadaniem NBP:

„Rolą NBP jest zadbanie o stabilność cen i nasz bank centralny powinien skupić się na efektywnej walce z inflacją, a politykę zatrudnienia, wraz np. z osłoną miejsc pracy, regulacjami chroniącymi pracowników, i wsparciu tych, którzy pracę stracą, zostawić rządowi. Taki jasny podział ról – mocno ostatnio zachwiany – byłby w dłuższej perspektywie moim zdaniem dużo bardziej korzystny”.

Dr Możdżeń przyznaje, że silne podniesienie stóp procentowych w krótkim okresie niesie za sobą ryzyko podwyższonego bezrobocia. I również podkreśla, że najpewniej czeka nas dłuższy czas z podwyższoną inflacją. A to oznacza konieczność ochrony najuboższych.

„To będzie maraton, a nie bieg na 100 metrów. W tym okresie konieczna jest stabilizacja realnych dochodów rozporządzalnych gospodarstw domowych, przy jednoczesnym utrzymaniu usług publicznych i inwestycjach w transformację energetyczną, w tym zwiększenie efektywności energetycznej gospodarki”.

Analitycy podzieleni

Co do listopadowej decyzji, analitycy są podzieleni. Spodziewają się braku kolejnej podwyżki lub podniesienia stóp o jedynie 25 punktów bazowych, do 7 proc. To jednak przewidywania co do decyzji RPP, a nie tego, co powinno się zdarzyć. W RPP większość mają członkowie głosujący zgodnie z tym, czego życzy sobie prezes NBP. Nawet on jednak może zmienić zdanie.

Ekonomiści są dosyć zgodni – brak podwyżek to przedłużanie podwyższonej inflacji o miesiące, być może lata.

Powstaje pytanie, jak wytłumaczyć Polakom ewentualne dalsze podwyżki w sytuacji, gdy raty kredytów hipotecznych wzrosły wielu z nas dwukrotnie, a inflacja zbliża się do 18 proc., a w momencie rozpoczęcia podwyżek była trzy razy mniejsza.

Zniszczona reputacja NBP

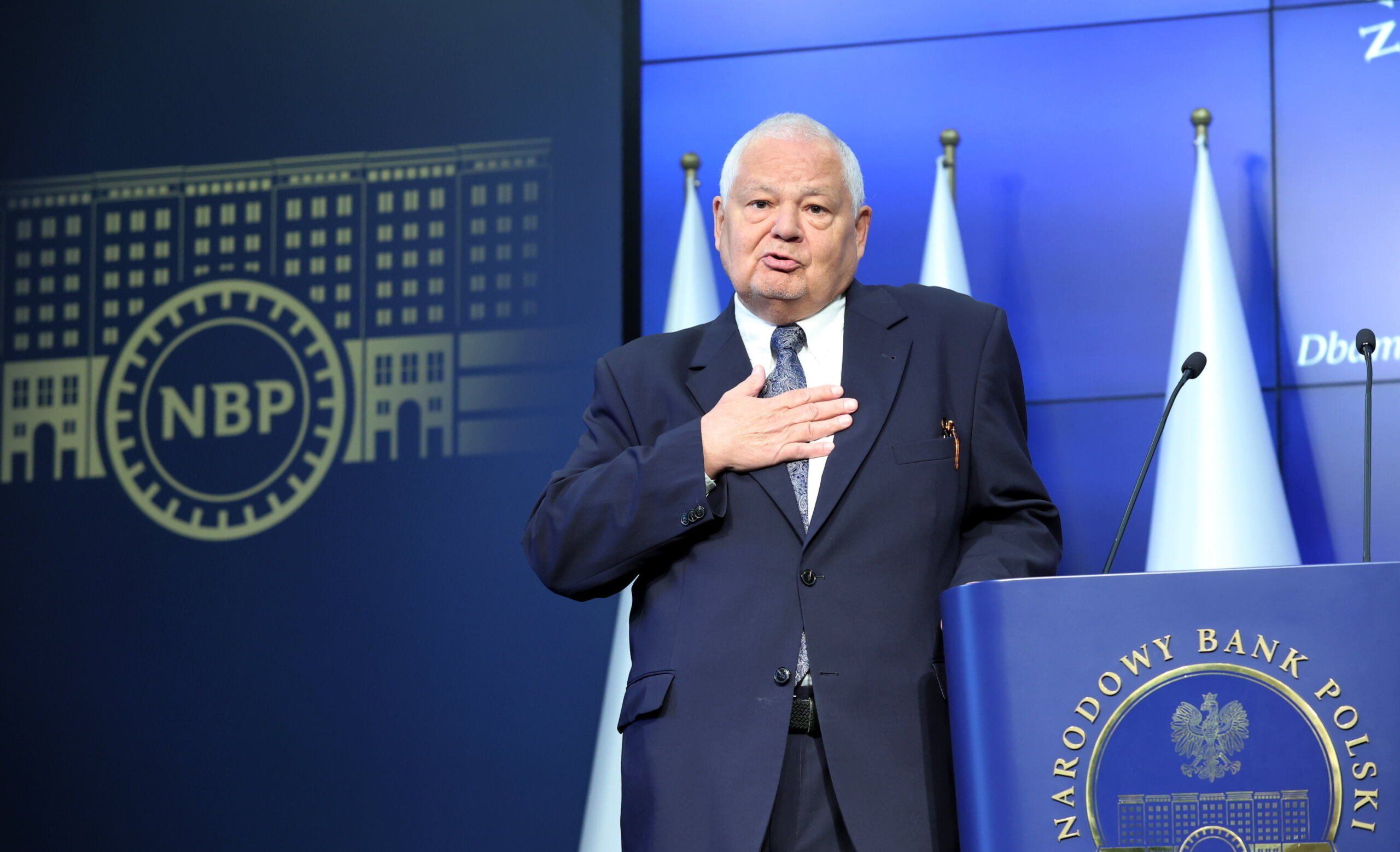

Nasi rozmówcy wskazują na jeden podstawowy problem: niską wiarygodność NBP. Prezes Glapiński znany jest z długich wystąpień, w których zamiast precyzyjnie mówić o warunkach, problemach i planach opowiada anegdoty i obraża dziennikarzy.

„Prezes NBP bawi się w gonienie króliczka: podnosi stopy wolniej mało zdecydowanie i co chwila zapowiada, że już przestaje” – mówi dr Paczos – „Przez to inflacja ciągle ucieka i stopy trzeba dalej podnosić. W walce z inflacji nie chodzi o to, żeby gonić króliczka, tylko o to, żeby go wreszcie złapać”.

Jaskrawym kontrastem dla wystąpień prezesa Glapińskiego było 2 listopada wystąpienie Jerome’a Powella, szefa amerykańskiej Rezerwy Federalnej, odpowiednika polskiego banku centralnego.

Jego wystąpienie trwało siedem minut, następnie przez ponad pół godziny odpowiadał na pytania dziennikarzy. W siedem minut wyjaśnił, dlaczego Fed podwyższa stopy o 75 punktów bazowych, powiedział o scenariuszach na przyszłość i podkreślił, że amerykański bank centralny jest świadomy wpływu swoich decyzji na dochody amerykańskich gospodarstw domowych.

Wystąpienia prezesa Glapińskiego mają inną proporcję, mówi on sam przez prawie godzinę i dopiero potem przyjmuje pytania, więc nie ma na nie zbyt dużo czasu. Mówi rozwlekle, trudno więc czasem zrozumieć, co było istotne i jaki plan na przyszłość ma NBP. Mówi też jak polityk: stara się unikać rzeczy niepopularnych. Ma to swoje konsekwencje w odbiorze Adama Glapińskiego zarówno przez specjalistów, jak i przez pracowników i przedsiębiorców.

Jak tłumaczyć?

Dr Wroński nie widzi na dziś możliwości, by prezes NBP skutecznie przekonywał Polaków do kolejnych podwyżek stóp. Ma jedną radę: „Prawdopodobnie należałoby wskazywać, że koszty długotrwałej inflacji mogą być wyższe niż podwyżek stóp obecnie. Zakładając, że obecne podwyżki stóp zadziałają”.

Łukasz Rachel: „Należy tłumaczyć, że dziesiątki lat badań empirycznych na setkach krajów z różnych okresów i okoliczności mówią nam, że lekarstwo - podnoszenie stóp i schładzanie gospodarki - działa, ale tylko wtedy kiedy dawkowanie jest odpowiednie, a lekarz ma odpowiedni zapas zaufania. U nas ani jedno, ani drugie kryterium nie zostało na razie spełnione. Trzeba więc zwiększyć dawkowanie. Pozostawienie pacjenta teraz na pastwę losu byłoby tragiczne w skutkach”.

Inny czy taki sam?

W ciągu ostatnich dwóch lat wiele mówiło się o tym, że obecny kryzys inflacyjny, a w konsekwencji kryzys kosztów życia, jest inny od poprzednich. Przez ponad wiek nie mieliśmy do czynienia z pandemią o takiej skali. A część problemów z inflacją bierze się z pieniędzy, jakie rządy przeznaczyły na ratowanie firm, gdy trzeba było zamykać drzwi, by ratować życia. Walczymy z szokiem w cenach energii. Tymczasem globalna gospodarka jest inna niż kilka dekad temu, a w XXI wieku to pierwszy tak poważny wzrost globalnej inflacji.

Może więc potrzebujemy innych narzędzi niż podnoszenie stóp procentowych? Czy ekonomiści przez ostatni rok zmienili zdanie na temat tego, jak stopy procentowe wpływają na poziom cen?

Wojciech Paczos i Łukasz Rachel zgodnie i zdecydowanie odpowiadają: nie.

"Napływające wciąż nowe dane potwierdzają, że tylko zdecydowana polityka pieniężna wraz z jasną i czytelna komunikacja działa na zatrzymanie inflacji” – uzasadnia Paczos. I przypomina, że Turcja postanowiła użyć niestandardowych narzędzi, czyli obniżyła stopy procentowe. Skończyło się to inflacją na poziomie 80 proc.

„Tymczasem strony FED [amerykańska rezerwa federalna, odpowiednik naszego banku centralnego] działa zdecydowanie i komunikuje się jasno. Już przy stopach procentowych na poziomie 3,25 proc. uzyskał wyraźny spadek oczekiwań inflacyjnych” – kontynuuje Paczos – „Podobnie jest w strefie euro czy Wielkiej Brytanii. Gospodarki te mogą osiągnąć szczyt inflacji na poziomie około 10 proc. przy stopach procentowych rzędu 4-6 proc.

W Polsce również zrezygnowano ze zdecydowanej i jasno komunikowanej polityka zacieśniania monetarnego na rzecz niespodzianek, tyrad, stand-upów, zwrotów akcji i ogólnego chaosu. To również narzędzia niestandardowe. Stopy procentowe na poziomie 7 proc. i inflacja na poziomie 18 proc. w stałym trendzie wzrostowym to cena, jaka polska gospodarka płaci za to niestandardowe podejście”.

Podażowa czy popytowa?

Nieco inaczej do sprawy podchodzą dr Wroński i dr Możdżeń. Obaj podkreślają to, że obecna inflacja ma silny komponent podażowy, więc schładzanie popytu za pomocą podwyżek nie jest idealnym rozwiązaniem.

Dr Wroński: „Już w marcu bieżącego roku mówiłem, że skuteczność podwyżek stóp procentowych będzie ograniczona. Badania dotyczące USA i strefy euro wskazują, że inflacja przynajmniej około w połowie wynika z czynników podażowych (zwłaszcza wyższych kosztów energii).

Szkoda, że NBP nie prowadzi (a przynajmniej nie publikuje) analiz, które pozwoliłyby dokładnie określić znaczenie czynników podażowych w Polsce”.

„Od początku nie sądziłem, że w obliczu inflacji w dużej mierze podażowej polityka stóp procentowych może wiele zmienić. Co do zasady zdania nie zmieniłem. Moim zdaniem poprzednie kryzysy również wymagały innych narzędzi, niż zostały zastosowane” – mówi dr Możdżeń. Uważa, że jeżeli kryzys kończy się długotrwałym bezrobociem, to znaczy, że można było zwalczyć go bardziej skutecznie.

„Większość kryzysów o charakterze inflacyjnym w połączeniu z instrumentami wybranymi do ich zwalczania, kończyło się wzrostem nierówności ekonomicznych. Czyli ich koszty były nieproporcjonalnie ponoszone przez najsłabszych. Tego obawiam się i tym razem i bardzo życzę sobie, żeby udało nam się tego uniknąć”.

Decyzję RPP poznamy w środę 9 listopada o godzinie 15.

Dziennikarz OKO.press od 2018 roku, współkierownik działu społeczno-gospodarczego (razem z Katarzyną Kojzar). Publikował też m.in. w Res Publice Nowej, Miesięczniku ZNAK i magazynie „Kontakt”. Absolwent Polskiej Szkoły Reportażu, arabistyki na Uniwersytecie Adama Mickiewicza w Poznaniu i historii na Uniwersytecie Jagiellońskim w Krakowie. Autor reportażu historycznego "Ja łebków nie dawałem. Procesy przed Żydowskim Sądem Społecznym" (Czarne, 2022) o powojennych rozliczeniach wewnątrz polskiej społeczności żydowskiej. W OKO.press pisze głównie o gospodarce i polityce międzynarodowej oraz Bliskim Wschodzie.

Dziennikarz OKO.press od 2018 roku, współkierownik działu społeczno-gospodarczego (razem z Katarzyną Kojzar). Publikował też m.in. w Res Publice Nowej, Miesięczniku ZNAK i magazynie „Kontakt”. Absolwent Polskiej Szkoły Reportażu, arabistyki na Uniwersytecie Adama Mickiewicza w Poznaniu i historii na Uniwersytecie Jagiellońskim w Krakowie. Autor reportażu historycznego "Ja łebków nie dawałem. Procesy przed Żydowskim Sądem Społecznym" (Czarne, 2022) o powojennych rozliczeniach wewnątrz polskiej społeczności żydowskiej. W OKO.press pisze głównie o gospodarce i polityce międzynarodowej oraz Bliskim Wschodzie.

Komentarze